30/8/2024

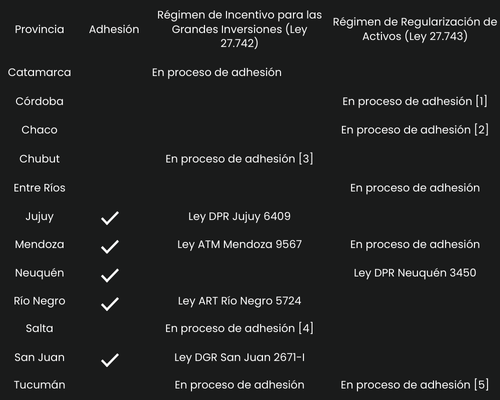

Te informamos hasta el momento, que provincias se encuentran adheridas o en proceso de adhesión al Régimen de Incentivos para Grandes Inversiones (RIGI) establecido en la Ley de Bases y al Blanqueo, régimen de regularización de la Ley de medidas fiscales 27.743.

Ciudad de Buenos Aires entrará en ambos regímenes, solo resta las resoluciones oficiales.

Aclaramos que, las provincias que no se encuentran en la lista, por ahora no se han pronunciado sobre la adhesión.

[1] El jueves 22 de agosto de 2024 la legislatura de Córdoba aprobó la adhesión al Régimen de Regularización de Activos.

[2] En la reunión de la Comisión de Hacienda de la Cámara de Diputados, el oficialismo emitió un despacho favorable para el proyecto de ley que impulsa la adhesión del Chaco a la Ley Nacional 27.743. La norma llegaría al recinto recién dentro de 15 días.

[3] La legislatura del Chubut aprobó el 15 de agosto de 2024 el Proyecto de Ley enviado por el Ejecutivo para adherir al RIGI.

[4] El proyecto de Ley ingresó a la legislatura bicameral provincial y ya tuvo su dictamen de mayoría en la Comisión de Hacienda y Presupuesto. El martes 13 de agosto de 2024 se dio media sanción en Diputados. Tras ser aprobado en Diputados, el proyecto irá al Senado salteño.

[5] La comisión de Hacienda y Presupuesto de la Legislatura aprobó el proyecto enviado por el Poder Ejecutivo, en adhesión al Régimen de Regularización de Activos.

29/8/2024

La Administración Gubernamental de

Ingresos Públicos de la Ciudad de Buenos

Aires extiende hasta el 16 de septiembre

el plazo para realizar la recategorización

semestral del régimen simplificado del

impuesto sobre los ingresos brutos.

La resolución que oficializa la prorroga será publicada en el Boletín Oficial de la Ciudad de Buenos Aires en los próximos días.

Recordemos que por medio de la R.

284/2024 se estableció que la

recategorización mencionada deberá

efectuarse por semestre calendario en los

meses de enero y julio.

A su vez, a través de la R. 291/2024, el

organismo dispuso que la primera

recategorización semestral, que debía

realizarse hasta el 31 de agosto.

28/8/2024

La Ley 27.737, modifica el régimen legal de los contratos de locación de inmuebles, particularmente ciertas cuestiones que habían sido modificadas o introducidas por la Ley de 27.551. Además, incorporó ciertos incentivos para alentar la oferta de inmuebles para locaciones destinadas a vivienda.

Marco normativo

Régimen Simplificado para Pequeños Contribuyentes

- Ley 24.997. Anexo sustituido por la Ley 26.565

- Decreto 1/2010

- RG AFIP 4309/2018

Reforma de la Ley de Alquileres, que incluye incentivos fiscales

- Ley 27.737

- Decreto PEN 553/2023

- Res. AFIP 5545/2024

Incentivos para la actividad de locación de inmuebles

Unidad de explotación

Se concidera una sola, cualquiera sea su destino, independientemente de la cantidad de propiedades afectadas a la misma:

- Todos los bienes inmuebles que se mantenga en locación

- Todos los condominios de bienes inmuebles en locación comprendidos

Requisito:

- La locación se respalda mediante contratos debidamente registrados en el servicio "Registro de Locaciones de Inmuebles, RELI"

- Cuando no se verifique esta condición, se entenderá por unidad de explotación cada inmueeble en alquiler o cada condominio

- El beneficio es la exención en el impuesto integrado

Requisitos:

- La cantidad de inmuebles que mantenga en locación (incluyendo condominios) no puede exceder de 2.

- Los contratos deben estar debidamente registrados, en caso de corresponder, en el servicio "Registro de Locaciones de Inmuebles, RELI"

- La actividad exclusiva de locadores de bienes inmuebles, cualquiera sea su destino, para ello se debe informar el período a partir del cual correspondería la exención del impuesto integrado

La obtención de los siguientes ingresos no computables no impide el goce de la exención:

- El ejercicio de la dirección, administración y/o conducción de sociedades

- Prestaciones e inviersiones financieras, compraventa de valores mobiliarios y de participaciones en las utilidades de cualquier sociedad

- Cargos públicos

- Trabajados en relación de dependencia

- Jubilaciones, pensiones o retiros correspondientes a alguno de los regímines nacionales o provinciales

- El derivado de realización de bienes de uso

El pequeño contribuyente tendría que tener declarada la actividad 681098 (Servicios inmobiliarios realizados por cuenta propia, con bienes propios o arrendaddos n.c.p)

Plazos

La registración que tenga efecto retroactivo a los períodos devengados entre octubre de 2023 y julio de 2024, deberá efectuarse hasta el 30/09/2024, en cuyo caso, se podrá reimputar el impuesto integrado abonado por dichos períodos o solicitar su devolución

Registro de Locaciones de Inmuebles, RELI

Quienes quieran usufructuar los incentivos fiscales en el Régimen Simplificado para Pequeños Contribuyentes y en los impuestos sobre los bienes personales, sobre los créditos y débitos en cuentas bancarias y otras operatorias y a als ganancias, deberán declarar los contratos de locación sobre bienes inmuebles.

Los contribuyentes que quieran gozar de los beneficios fiscales deberán declarar sus contratos de alquilier en el servicio "Registro de Locaciones de Inmuebles, RELI", antes del 30/09/2024 o dentro de los 15 días corridos posteriores a su celebración, según el caso. Quienes ya tengan registrados sus contratos no deberán volver a hacerlo, excepto que haya modificaciones o actualizaciones

27/8/2024

La Dirección Nacional de Impuestos emitió dos dictámenes a raíz de diferentes consultas vinculadas con régimen especial de regularización de fondos previsto en el Capítulo V de la ley 27743 y su reglamentación establecida por el decreto 608/2024.

Tratamiento fiscal para la regularización de fondos en efectivo

Esos fondos sólo podrán regularizarse hasta el 30 de septiembre de 2024, inclusive, y tendrán el siguiente tratamiento:

a) Fondos por un importe total de hasta U$S 100.000, inclusive.

Deben permanecer depositados en una cuenta especial hasta el 30 de septiembre de 2024, inclusive, o afectarse hasta esa fecha, de forma total o parcial, en los siguientes términos:

- al pago del Impuesto Especial de Regularización y/o su pago adelantado

- a las finalidades y/o inversiones a las que hace referencia la Resolución N° 590/24 del Ministerio de Economía y su modificatoria.

- a operaciones onerosas debidamente documentadas

- a estos efectos, los fondos pueden transferirse a una cuenta que no sea especial a transferencias a las cuentas especiales de terceros, en los términos de la norma legal y la reglamentación.

A partir del 1 de octubre de 2024, los fondos indicados en el párrafo precedente podrán retirarse sin quedar sujetos a una retención del 5%.

b) Fondos por un importe total de más de U$S 100.000

Deben permanecer depositados en una cuenta especial hasta el 30/9/24, inclusive, o afectarse hasta esa fecha, de forma total o parcial, en los siguientes términos:

- al pago del Impuesto Especial de Regularización y/o su pago adelantado

- a las finalidades y/o inversiones a las que hace referencia la Res. n° 590/24 del Ministerio de Economía y su modificatoria

- a transferencias a las cuentas especiales de terceros, en los términos de la norma legal y la reglamentación.

A partir del 1/10/24 y hasta el 31/12/25, ambas fechas inclusive, esos fondos deberán continuar depositados en la cuenta especial o afectarse a alguno de los conceptos mencionados, caso contrario, el dinero que no cumplimente tal condición (en su totalidad) quedará sujeto a una retención del 5%. Desde el 1/1/26, se podrán retirar los fondos sin quedar sujetos a retención alguna.

Si regularizo U$S 80.000 en una propiedad y U$S 90.000 en efectivo ¿qué impuesto debo pagar? La franquicia de U$S 100.000, ¿es una por dinero en efectivo y otra por el inmueble, por tratarse de un régimen general y un régimen especial?

- El dinero en efectivo se rige por las previsiones del artículo 31 de la ley de blanqueo y por no exceder, en el caso (se plantea una exteriorización por U$S 90.000), los U$S 100.000, éstos deben permanecer depositados en una cuenta especial hasta el 30/9/24, inclusive, o afectarse hasta esa fecha, de forma total o parcial, en alguno de los destinos admitidos por la norma. A partir del 1/10/24, esos fondos podrán retirarse sin pagar la retención del 5%.

- Sólo queda sujeto a las disposiciones del artículo 28 de la ley, el inmueble valuado en U$S 80.000 y, siendo el único bien, en el ejemplo traído a consulta, que queda encuadrado en ese marco, como su monto es inferior a los U$S 100.000 de la franquicia del referido artículo 28, no da lugar a un impuesto especial a pagar.

¿Puede disponer inmediatamente de los fondos depositados en la cuenta especial?

Para cumplimentar la condición para que los fondos se consideren incluidos en el Régimen de Regularización, éstos tienen que permanecer depositados en una cuenta especial hasta el 30/9/24, inclusive, o afectarse hasta esa fecha, de forma total o parcial, a determinados destinos.

Así, por ejemplo, si el 29/8/24 se regularizan U$S 90.000 mediante su depósito en una cuenta especial y el 6/9/24 se transfieren a una cuenta bancaria (no especial) propia, los U$S 90.000 no quedan incluidos en el régimen de regularización de activos.

¿Hasta qué fecha pueden regularizarse los fondos a los que se refieren los artículos 31, 32 y/o 33 de la ley?

Hasta el 30/9/24, inclusive y la misma fecha rige cuando se trate del dinero depositado en cuentas bancarias del exterior que sea transferido a la República Argentina y depositado en una cuenta especial y/o del producido de la enajenación de títulos valores depositados en entidades del exterior, en la medida que se decida, por estos últimos, adherir al régimen especial del artículo 31 de la ley.

Si se regularizan U$S 120.000 en efectivo, ¿hay algún mínimo no imponible o exento?

No, porque la franquicia de U$S 100.000 está contemplada en el artículo 28 de la ley, cuyas previsiones no resultan de aplicación a los supuestos especiales de exclusión del artículo 31 de esa norma legal. Asimismo, debe tenerse presente que al tratarse de efectivo regularizado por un importe superior a los U$S 100.000, éste no queda comprendido en las previsiones del sexto párrafo del mencionado artículo 31.

26/8/2024

¿Qué es el RIGI y a quién está dirigido?

Es un esquema que tiene como objetivo atraer inversiones a sectores estratégicos de la economía; se trata de proyectos de inversión cuya magnitud excede los 200 millones de dólares.

El RIGI está diseñado para ofrecer seguridad jurídica y fiscal a los inversores, bajo la idea de que la previsibilidad es fundamental para asegurar la confianza de quienes desean desarrollar proyectos a largo plazo en el país.

¿Quiénes pueden participar?

Solo ciertos sectores estratégicos pueden acceder a los beneficios del régimen: forestoindustria, turismo, infraestructura, minería, tecnología, siderurgia, energía y el rubro de petróleo y gas.

Por ejemplo en Tecnología se busca:

- Incentivos para el desarrollo de bienes y servicios tecnológicos innovadores en áreas como biotecnología, nanotecnología, inteligencia artificial y más.

- Mejores condiciones tributarias para empresas tecnológicas que inviertan en innovación.

Siderurgia

- Promoción de la industrialización y procesamiento de hierro, acero y aleaciones.

- Beneficios fiscales para la producción de productos primarios y elaborados en la industria siderúrgica.

Monto mínimo de inversión

Uno de los puntos más importantes del RIGI es el requisito de un monto mínimo de inversión, que varía según el sector. Para la mayoría de los sectores, la inversión mínima requerida es de 200 millones de dólares, pero en algunos casos el monto es más elevado.

Por ejemplo, las inversiones en transporte y almacenamiento deben superar los 300 millones de dólares, mientras que los proyectos de exploración y explotación requieren una inversión mínima de 600 millones de dólares.

Beneficios fiscales y aduaneros

- Reducción del Impuesto a las Ganancias al 25% para los Vehículos de Proyecto Único (VPU)

- Las empresas podrán amortizar de forma acelerada los bienes muebles e infraestructura que adquieran para el proyecto, lo que significa que podrán recuperar parte de su inversión a través de menores pagos de impuestos en los primeros años de operación.

- La devolución de saldos a favor de IVA en un plazo máximo de tres meses

- Se permite el cómputo del 100% del Impuesto sobre Débitos y Créditos Bancarios como crédito en Ganancias

<

- Importaciones: las empresas adheridas estarán exentas del pago de derechos de importación por bienes de capital, repuestos, partes e insumos necesarios para llevar adelante el proyecto.

- Durante los primeros tres años del proyecto, las empresas estarán exentas del pago de derechos de exportación

Incentivos cambiarios

- Exención parcial de la obligación de liquidar las divisas generadas por exportaciones en el mercado de cambios. Durante los primeros dos años de iniciada la inversión, las empresas solo estarán obligadas a liquidar el 20% de las divisas. Este porcentaje aumentará al 40% en el tercer año y llegará al 100% en el cuarto año.

- En los casos de proyectos estratégicos de largo plazo, los plazos para la liquidación de divisas pueden ajustarse aún más, comenzando con un 20% luego del primer año de operación y aumentando progresivamente en los años siguientes.

Condiciones de permanencia en el régimen

- Las empresas deberán haber completado al menos el 40% del monto mínimo de inversión en activos computables dentro de los dos primeros años desde la aprobación de su solicitud de adhesión al régimen.

- Deberán cumplir con los cronogramas de inversión establecidos en su plan original.

- El incumplimiento de estos requisitos puede llevar al cese de los beneficios, aunque este no tendrá efectos retroactivos, lo que significa que las empresas no tendrán que devolver los incentivos ya recibidos.

Plazos para adherirse

Las empresas que estén interesadas en adherirse al RIGI tendrán un plazo de dos años para hacerlo a partir de la entrada en vigencia del decreto.

23/8/2024

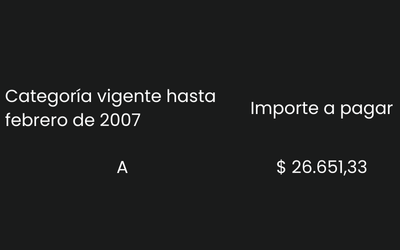

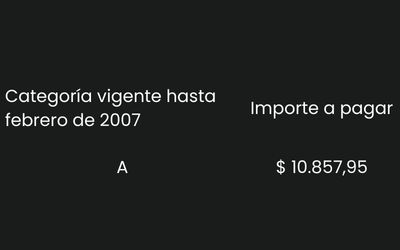

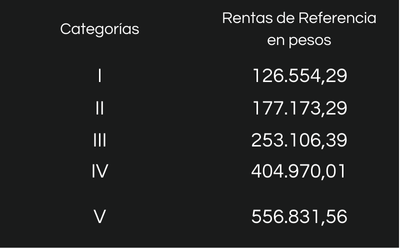

La Administración Federal de Ingresos Públicos actualizó los valores de aportes para los trabajadores Autónomos para Agosto 2024.

El organismo, informó los nuevos valores a ingresar mensualmente por los trabajadores autónomos a partir del período devengado Agosto 2024, con vencimiento en Septiembre de 2024.

Nuevos Valores

Categorías mínimas de revista

A) Aportes mensuales de los trabajadores autónomos

B) Aportes mensuales de los trabajadores autónomos que realicen actividades penosas o riesgosas a las que les corresponde un régimen previsional diferencial

C) Afiliaciones voluntarias

D) Menores de 21 años

E) Beneficiaros de presetaciones previsionales otorgadas en el marco de la Ley n° 24.241 y sus modificaciones, que ingresen, reingresen o continuen en la activad autónoma

F) Amas de Casa que opten por el aporte reducido previsto por la Ley n° 24.828

Categorías de revista, vigentes hasta febrero de 2007

A) Aportes mensuales de los trabajadores autónomos

B) Beneficiarios de prestaciones previsionales otorgadas en el marco de la Ley n° 24.241 y sus modificaciones, que ingresen, reingresen o continuen en la activdad autónoma

F) Amas de Casa que opten por el aporte reducido previsto por la Ley n° 24.828

Rentas de Referencia para el cálculo de los aportes previsionales de los trabajadores autónomos (Art.8 Ley n° 24.241 y modificaciones)

Punto 4 del art. 1 del Decreto 1866/2006

a) Sustitúyase en el primer párrafo del Art. 19 de la RG-2217/2007, por la expresión "Pesos Novecientos Once Mil Cienta Sesenta y Cinco con 49 Centavos (911.165,49)"

b) Sustitúyase en el primer párrafo del Art. 20 de la RG-2217/2007, por la expresión "Pesos Novecientos Once Mil Cienta Sesenta y Cinco con 49 Centavos (911.165,49)"

22/8/2024

El Banco Central de la República Argentina, reglamentó la “Cuenta Especial de Regularización de Activos” -CERA- del blanqueo, con relación a los fondos que se depositarán, el período de permanencia y sus destinos.

Se trata de dinero en efectivo, y su depósito obligatorio, al que seguirá la inmovilización, salvo que se aplica a inversiones específicas aprobadas por el Ministerio de Economía.

Cuentas

- Se abrirán a nombre y a la orden exclusivamente de los sujetos alcanzados por el Régimen.

Acreditaciones

- Los saldos se mantendrán en la moneda en la que se efectivice la regularización. Las tenencias en el exterior deberán provenir únicamente de transferencias cuyos originantes y destinatarios sean titulares de la cuenta y declarantes.

- Se admitirán acreditaciones de los resultados de las inveriones que realicen con los fondos depositados en esta cuenta, según los destinos de inversión admitidos por las disposiciones legales y reglamentarias vigentes.

- Se admite acreditar en varias ocaciones.

Movimiento de los fondos depositados

- Deberán permanecer indisponibles hasta el 30/09/2024.

- Por montos de hasta u$s 100.000, donde el titular decida transferirlos hacia otra cuenta propia, antes del 30/09/2024, la entidad financiera le requerirá:

* Manifestar, con carácter de declaración jurada, que ese monto será utilizado en operaciones onerosas debidamente documentadas (factura, boleto de compraventa, escritura, entre otros).

* Por inversión de fondos en los destinos permitidos, se podrá efectuar los siguientes débitos:

- Hacia otras Cuentas Especiales de Regularización de Activos (comitentes o bancarias) o hacia otras cuentas para los casos que la AFIP haya establecido un registro de seguimiento de tales inversiones (Res. ME. 590/2024, 3° párrafo del art.3)

- Hacia otras cuentas comitentes o bancarias del titular, sin prejuicio de la retención impositiva que deba efectuar la entidad financiera de acuerdo con la reglamentación que establezca AFIP a tal efecto.

- Venta de moneda extranjera depositada para obtener los fondos en pesos para el pago del impuesto deberá presentar el "Volante electrónico de pago" (VEP) que emita el sistema de AFIP.

- No se admiten débitos en efectivo, los retiros deben realizarse mediante transferencias bancarias.

Por otra parte, el BCRA dejó sin efecto lo siguiente:

- La política denominada "conozca a su cliente", mediante la cual se establecían recuados especiales a tomar de manera previa a la efectivización de una transferencia, a los fines de continuar con la política de minimizar el riesgo.

- Los motivos válidos de rechazo por parte de la entidad receptora para operaciones en moneda extranjera, ante la sospecha de que la transferencia esté asociada a un incumplimiento de la normativa por parte de personas humanas residentes para la formación de activos externos.

21/8/2024

La Administración Federal de Ingresos Públicos a través de la resolución general 5554 deroga los regímenes de retención del impuesto al Valor Agregado y del Impuesto a las Ganancias para los pagos electrónicos que se efectúen a partir del 1 de septiembre de 2024 inclusive.

Estos regímenes habían sido establecidos por las RG-140 4011 y 4622 y la decisión sobre su derogación se toma luego de las instrucciones encomendandas por el Ministerio de Economía a través de la Resolución 780/2024

A partir del 1° de septiembre de 2024 comerciantes, locadores o prestadores de servicios que cobren mediante tarjeta de crédito, compra, pago o de débito no sufrián la retención en los pagos que efectúen las administradoras de tarjetas y demás entidades.

Respecto a las retenciones provinciales, el Ministerio de Economía, por medio de la Resolución 780/2024, convoca a las provincias y la Ciudad de Buenos Aires a tomar medidas similares para la retención del impuesto sobre los ingresos brutos, tanto en el caso de locales como de convenio multilateral que alancazara a los pagos electrónicos

20/8/2024

AFIP, a través de la Resolución General 5549, dispone que se utilizará el Registro de Proyectos Inmobiliarios (REPI) a los fines de informar los proyectos inmobiliarios que se hubieran iniciado a partir del 8 de julio de 2024 o que, a dicha fecha, tuvieran un grado de avance inferior al 50% de la finalización de la obra y los contratos de locación de obra o de similar naturaleza a efectos de recibir fondos regularizados en los términos de la ley 27.743.

De esta forma, el organismo permite informar las obras para poder afectar los fondos regularizados, sin tope y sin costo, en el marco del Régimen de Regularización de Activos previsto en la Ley de Medidas Fiscales, Paliativas y Relevantes.

Sujetos alcanzados

Se encuentran alcanzados por estas disposiciones los inversores directos, desarrolladores, constructores, vehículos de inversión o contratistas de contratos de locación de obra.

Obras incluidas

En el registro, se incluirán inversiones directas o indirectas en construcciones de edificios residenciales, no residenciales, rurales, loteo de predios, reformas, ampliaciones, instalaciones, mejoras y todo proyecto que, de acuerdo con los códigos de edificación o disposiciones semejantes, requiera denuncia, autorización o aprobación de autoridad competente.

Asimismo, podrán informarse los contratos de locación de obras sobre inmueble propio con destino a fines industriales, productivos, de vivienda o comercial.

Cuenta bancaria

Quienes se inscriban en el REPI, no deben abrir una Cuenta Especial de Regularización para recibir los fondos regularizados, sino que simplemente deben asociar y registrar una cuenta de su titularidad al proyecto.

Los sujetos que opten por alguna de estas inversiones deben proporcionar a la entidad bancaria el código de registración del proyecto inmobiliario y la constancia de la Clave Bancaria Uniforme (CBU) asociada al proyecto a la cual se realizarán las transferencias de los fondos.

Devolución

En el supuesto de que las inversiones efectuadas en proyectos inmobiliarios se cancelen por cualquier causa o naturaleza, los fondos previamente transferidos deberán ser devueltos a la Cuenta Especial de Regularización de Activos de la cual se transfirieron con motivo de dicha inversión.

19/8/2024

La Administración Federal de Ingresos Públicos mediante la RG-5550/2024, prorrogó el plazo de ingreso del Régimen Especial del Impuesto sobre los Bienes Personales -REIBP- hasta las fechas de vencimiento fijadas para la presentación de Ganancias y Bienes Personales en el mes de septiembre (18/09, 19/09 y 20/09). Estas fechas hacen referencia a la manifestación de adhesión y pago inicial del REIBP para los sujetos que no adhirieron a la Regularización de Activos.

La declaración jurada y pago del saldo del REIBP para los sujetos que no adhirieron a la Regularización de Activos vencerá el día 30 de septiembre.

Asimismo, se establece que podrá realizarse excepcionalmente la adhesión al plan previsto en el inciso b) del artículo 5º de la RG-5321/2023 durante el mes de agosto de 2024.

16/8/2024

A partir del 1° de julio de 2024 entró en vigencia la Resolución AGIP 284/2024, la cual unifica en un único cuerpo normativo la regulación del Régimen Simplificado en el Impuesto sobre los Ingresos Brutos. ¿Qué cambios hay que tener en cuenta?

- Recategorización: deberá efectuarse de forma semestral durante los meses de enero y julio. En este sentido, se alinea con el mecanismo de recategorización del Monotributo Nacional. Por tal motivo se extiende hasta el 31 de agosto el plazo de recategorización (Res AGIP 291), ahora bien el mencionado punto dista con la realidad de la página de AGIP, ya que cuando se intenta efectuar el sistema expone su respuesta "fuera del plazo de recategorización". Deberían desde rentas actualizar esta temática en forma urgente.

- Anualización de la base imponible: se calculará el ingreso promedio obtenido durante los meses transcurridos desde el inicio de la actividad y se deberá multiplicar por 12 meses. Igual que en el punto anterior, se establece el mismo procedimiento que en el Monotributo Nacional.

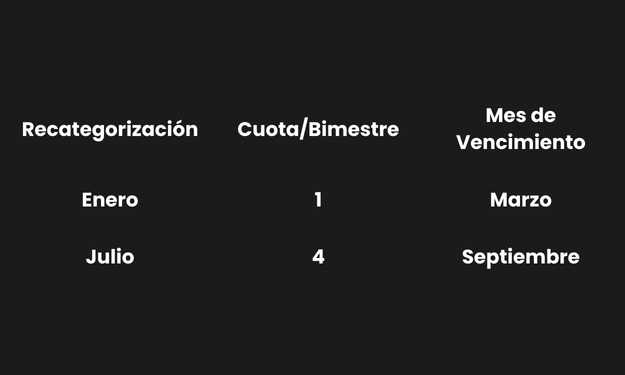

- Nuevo valor de la cuota: una vez que se haya efectuado la recategorización dentro de los plazos establecidos, el nuevo importe de la cuota deberá ser cancelado bajo el siguiente esquema:

- Baja por cambio de categoría. Prohibición de reingreso: la novedad es que cuando el límite de ingresos brutos totales correspondiente a la máxima categoría del Régimen Simplificado registre incrementos que superen el 100% interanual, la DGR podrá restringir la limitación temporal de reingreso en aquellos casos de exclusiones de contribuyentes por la superación de dicho parámetro.

- Categorización de oficio: La Administración Gubernamental de Ingresos Públicos procederá a establecer de oficio la categoría dentro del Régimen Simplificado del Impuesto sobre los Ingresos Brutos, respecto de aquellos contribuyentes o responsables que hubieren superado los parámetros para su permanencia en la última categoría declarada, sin perjuicio de la aplicación de las sanciones correspondientes.

- Exclusión de oficio: la AGIP excluirá de oficio a aquellos contribuyentes o responsables del impuesto que no hubieran informado su exclusión del Régimen Simplificado por haber excedido los parámetros establecidos en la respectiva norma.

- Boleta Múltiple: la liquidación del respectivo impuesto podrá realizarse a través de la Boleta Múltiple. La misma podrá ser utilizada en los casos en que el contribuyente o responsable inscripto en el Régimen Simplificado adeude:

1. Hasta 6 cuotas bimestrales.

2. Pagos parciales por ajustes.

3. Diferencias de cuotas o sumas en concepto de intereses resarcitorios por pagos efectuados fuera de término.

- Reingreso de contribuyentes excluidos: La Res AGIP 291 también habilita a volver a aquellos contribuyentes excluidos durante este año 2024, el plazo de retorno será hasta el 30 de septiembre.

Nueva escala vigente:

15/8/2024

El Banco Nación junto con AFIP lanzan una línea de crédito para MiPyMEs, destinada a la cancelación de deudas tributarias, aduaneras y de la seguridad social prevista en el Régimen de Regularización de Obligaciones.

Esta línea, permite el acceso a un crédito de hasta el 100% de la deuda ingresada en el Régimen a cancelar en 30, 60 o 72 cuotas mensuales

En el marco de la Ley 27.743 que establece

el Régimen de Regularización Excepcional

de Obligaciones Tributarias, Aduaneras y

de Seguridad Social, el Banco Nación y la

Administración Federal de Ingresos

Públicos (AFIP), presentaron una línea de

crédito especial con el objetivo de que las

Micro, Pequeñas y Medianas Empresas de

todos los sectores económicos puedan

realizar la cancelación al contado de la

deuda regularizada en dicho Régimen y, de

esta manera, acceder a los mayores

beneficios de condonación allí establecidos.

Además, les permitirá a los contribuyentes

la posibilidad de cancelar el pago a cuenta

de los planes de facilidades de largo plazo.

La mencionada línea de crédito establecida por el

BNA permite el acceso de hasta el 100% de la

deuda ingresada en el plan, a cancelar en 30, 60 o

72 cuotas mensuales según las necesidades de

cada cliente.

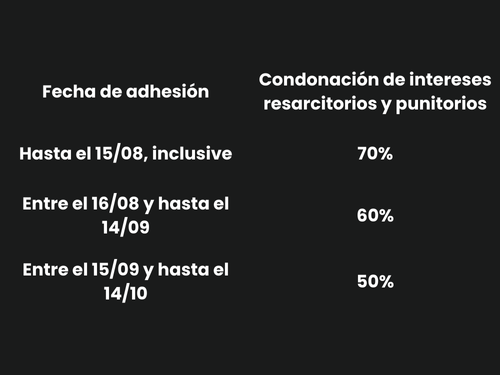

Cabe destacar que el Régimen de Regularización

de Obligaciones contempla los siguientes

beneficios para el pago al contado, según la fecha

de adhesión:

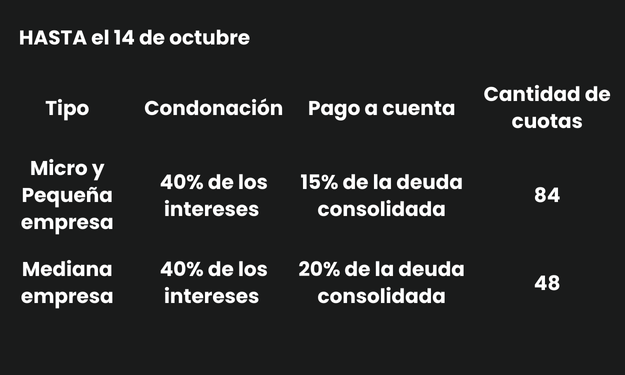

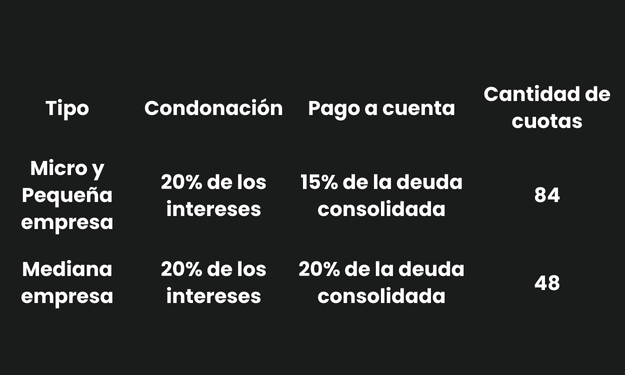

En cuanto a los planes de facilidades de pago, la

línea de crédito estará disponible para la

cancelación del pago a cuenta.

El calendario y las condiciones de adhesión

operarán de la siguiente forma:

Desde el 15 de octubre y hasta el 13 de

diciembre, inclusive.

La línea de crédito ya se encuentra disponible

en todas las sucursales del Banco Nación.

14/8/2024

AFIP, a través de la RG-5546/2024, reglamentó el Régimen Simplificado para Pequeños Contribuyentes (Monotributo).

Reingreso al Régimen

Los sujetos que hubiesen resultado excluidos o renunciado con el fin de solicitar el alta en los tributos del Régimen General con efectos a partir del 1/01/2024 y hasta el 31/07/2024, podrán optar por adherirse nuevamente al Monotributo, en la medida que reúnan las restantes condiciones subjetivas y objetivas requeridas por el Régimen.

La opción podrá efectuarse hasta el 30/09/2024, con efecto desde el primer día del mes inmediato siguiente al de la presentación de la solicitud de adhesión, a través del portal “Monotributo”.

Incentivos para los locadores de inmuebles

Requisitos para usufructuar el beneficio de no ingresar el impuesto integrado:

- Quienes realizan la actividad de locación de hasta 2 inmuebles, deberán registrarse a través del portal “Monotributo”, seleccionando la opción “Modificación locador de hasta 2 inmuebles - Beneficio Ley 27737” e informando el período a partir del cual correspondería la exención del impuesto integrado.

Si la registración debió aplicar con efecto retroactivo a los períodos devengados entre octubre de 2023 y julio de 2024, la misma deberá efectuarse hasta el día 30/09/2024.

- Se deberá declarar como actividad el código “681098 - Servicios inmobiliarios realizados por cuenta propia, con bienes propios o arrendados n.c.p.”, accediendo al servicio “Sistema Registral”, opción “Inicio/Registro Único Tributario”, o a través del portal Monotributo, opción “Modificación o Baja/Actividades Económicas”.

- El contrato de locación respectivo deberá haber sido previamente registrado en el servicio “Registro de Locaciones de Inmuebles - RELI”, conforme las disposiciones de la Resolución General N° 5.545.

Reingreso al Régimen

Quienes hubiesen renunciado o comunicado su exclusión del Monotributo solicitando el alta en el Régimen General a partir del 18/10/2023, por haber excedido la cantidad de unidades de explotación, podrán solicitar la adhesión al citado Régimen Simplificado, con efectos desde el momento de tal solicitud, en la medida que reúnan los requisitos subjetivos y objetivos exigidos para adherir al mismo.

Reimputación del impuesto integrado abonado

Quienes hubieran abonado el impuesto integrado de los períodos mensuales devengados entre octubre de 2023 y julio de 2024, podrán solicitar:

- La reimputación a través del servicio “CCMA - Cuenta Corriente de Monotributistas y Autónomos”

- Su devolución de acuerdo con la Resolución General DGI 2.224, a través del programa aplicativo “DEVOLUCIONES Y/O TRANSFERENCIAS”

Recategorización semestral y pago de la nueva categoría

Se modifica el plazo para efectuarla al día 5 de los meses de agosto y febrero, respecto de cada semestre concluido en junio y diciembre respectivamente, y la obligación de pago de la misma tendrá efecto a partir de los períodos devengados agosto y febrero, respectivamente.

Esta disposición rige a partir del 1/01/2025.

14/8/2024

AFIP, a través de la RG-5545/2024, abroga la RG-4933/2021, estableciendo un nuevo Registro de Locaciones de Inmuebles (RELI), a efectos de usufructuar los incentivos fiscales establecidos por la Ley 27.737.

Quienes pudieran hacer uso de los incentivos a partir del 18/10/2023, tienen plazo para registrar los contratos en el servicio “Registro de Locaciones de Inmuebles - RELI” hasta el 30/9/2024.

Los contratos registrados bajo el RELI de la RG AFIP 4933/2021, que se encuentren vigentes no deben registrarse nuevamente, excepto que corresponda informar modificaciones, actualizaciones del valor de la locación o renovaciones.

Plazo de Registración de los contratos de

locación

Deberá realizarse dentro de los 15 días corridos

posteriores a su celebración.

Las modificaciones de los contratos registrados y

las actualizaciones del valor de la locación,

deberán ser informadas dentro de los 15 días

corridos posteriores de producidas.

Contratos celebrados en moneda extranjera

Se informan en moneda de curso legal

considerando el tipo de cambio vendedor del

Banco de la Nación Argentina -para la moneda

en cuestión-, vigente al cierre del día hábil

inmediato anterior al de la celebración del

contrato.

Inmuebles de sujetos residentes en el

exterior

La registración estará a cargo de sus

representantes en el país.

Inmuebles en condominio

La registración de los contratos por parte

de cualquiera de los condóminos liberará

de la obligación al condominio y a los

restantes condóminos, siempre que se

haya informado la totalidad de sus

integrantes.

13/8/2024

La Administración Federal de Ingresos Públicos (AFIP), por medio de la RG-5541/2024, prorrogó con carácter excepcional, el vencimiento de los anticipos 1 y 2 del Impuesto a las Ganancias y el Impuesto sobre los Bienes Personales correspondiente al periodo fiscal 2024.

El nuevo cronograma de vencimientos queda

conformado de la siguiente manera:

12/8/2024

La RG 5548 considera cumplidas las obligaciones hasta las nuevas fechas sin modificar los vencimientos originales, por lo tanto, no se podría hablar de una prórroga al 100% sino de un plazo especial con ciertas condiciones.

- Crea la obligación del ingreso de un anticipo

adicional del 40% sobre la base de 2023, es

decir, equivalente a dos anticipos de los

habituales.

- Quienes tienen la reducción de los anticipos

a cero no deberán ingresarlo.

- Se puede pedir la reducción de este anticipo

adicional si el ingreso del mismo se estima

que generará saldo a favor.

- Quienes realicen la presentación en los

vencimientos originales no deben realizar el

pago del anticipo adicional.

Sobre el pago a cuenta:

Lo informará el fisco directamente en sistema,

consistirá en un 6to anticipo que lo determinará

el fisco sobre la última declaración jurada

presentada (2022), por lo tanto, se puede

considerar que se tratará de un anticipo 2023

adicional multiplicado por 2. Este pago a cuenta

deberá ingresarse en las fechas de vencimiento

original, en el caso de optar por el plazo especial

que otorga la RG 5548.

Vencimientos originales:

Plan de Facilidades

El saldo de la declaración jurada podrá

regularizarse mediante el Plan de Facilidades de

Pago Permanente dispuesto en la Resolución

General AFIP 5321/2023, de efectuar la adhesión

en el cronograma de fechas fijadas para el “ingreso

especial de un importe a cuenta” no será necesario

el pago de este último.

En caso de presentar la declaración jurada durante

el mes de agosto, con posterioridad al vencimiento

del “ingreso especial de un importe a cuenta”

también podrá adherir al plan sin que resulte de

aplicación la restricción temporal dispuesta en el

mismo (desde el primer día del mes de vencimiento

de la obligación de pago hasta el último día del

quinto mes inmediato siguiente). Las cuotas de

planes cuyo acogimiento se produzca durante el

mes de agosto vencerán –excepcionalmente- a

partir del día 16 del mes de octubre.

Los contribuyentes y responsables que no

regularicen bienes en el Régimen de

Regularización de Activos podrán realizar

la manifestación de la opción de adhesión

y pago inicial del Régimen Especial de

Ingreso del Impuesto sobre los Bienes

Personales (REIBP) hasta las fechas

establecidas para el “ingreso especial de

un importe a cuenta".

9/8/2024

AFIP reglamentó el Régimen Especial de ingreso de Bienes Personales (REIBP) a través de la Resolución General 5544/2024. Puntos destacados.

Recordemos que el REIBP se crea a través del TÍTULO III de la Ley 27.743 y fue reglamentado por el Poder Ejecutivo mediante el Decreto 608/2024.

Sujetos que pueden adherirse

a) Personas humanas que, al 31/12/2023, revestían la condición de residentes fiscales en la Argentina, y las sucesiones indivisas radicadas en el país a dicha fecha.

b) Personas humanas que al 31/12/2023 no poseen la condición de residentes en el país, pero revistieron tal condición antes de esa fecha. Dichos sujetos deberán designar un representante y realizar su vinculación como “Responsable por deuda ajena art. 6 Ley 11683¨.

Periodos que sustituye y opción de adhesión

a) Bienes no regularizados por el Régimen de Regularización de Activos del Título II de la Ley 27.743: períodos fiscales 2023, 2024, 2025, 2026 y 2027.

La manifestación de la adhesión al REIBP y el pago inicial (no menor del 75% del total del impuesto) podrá efectuarse, desde el 10 de agosto hasta la fecha de vencimiento para el pago del saldo de la declaración jurada del impuesto sobre los bienes personales, correspondiente al período fiscal 2023.

El plazo para presentar la declaración jurada del REIBP y la cancelación total del impuesto es hasta el 30 de septiembre de 2024.

b) Bienes regularizados por el Régimen de Regularización de Activos del Título II de la Ley 27.743: períodos fiscales 2024, 2025, 2026 y 2027.

La manifestación de la adhesión al REIBP y el pago inicial (no menor del 75% del total del impuesto) podrá efectuarse hasta el 31/3/2025.

El plazo para presentar la declaración jurada del REIBP y la cancelación total del impuesto es hasta el 30/04/2025 a través del mismo servicio web, botón “REIBP para bienes regularizados”.

Efectos de la opción de adhesión al régimen

Los sujetos que adhieren al REIBP estarán exceptuados de toda obligación bajo las normas del Impuesto sobre los Bienes Personales para los siguientes períodos fiscales:

- Respecto de los bienes no regularizados: periodos 2023 al 2027;

- Por los bienes regularizados conforme con el Régimen de Regularización de Activos: periodos 2024 a 2027;

Obligaciones excluidas:

a) responsables sustitutos en el Impuesto sobre los Bienes Personales de un sujeto del exterior;

b) presentación de declaraciones juradas y pago del impuesto que corresponda sobre los bienes recibidos en virtud de donaciones aceptadas o por bienes adquiridos a precios inferiores a los de mercado.

Período de Estabilidad fiscal

El responsable que optó por adherir al REIBP queda alcanzado por el beneficio de estabilidad fiscal en los términos que regulan los artículos 59 y 60 de la Ley 27.743 respecto del Impuesto sobre los Bienes Personales y de todo otro tributo nacional de carácter patrimonial, desde las siguientes fechas:

- Respecto de los bienes no regularizados: 30/9/2024

- Por los bienes regularizados conforme con el Régimen de Regularización de Activos: 30/04/2025

Para tener en cuenta

La adhesión debe incluir la totalidad del patrimonio.

El incremento patrimonial ocurrido durante la vigencia del régimen -excepto que se trate de bienes recibidos en donación o adquiridos por un valor inferior al valor de mercado -, no generará importe adicional alguno a ingresar.

El sujeto que acepte una donación de bienes o adquiera bienes a título oneroso por un valor inferior al valor de mercado del bien a la fecha de la transferencia, cuando el donatario sea pariente, que no haya adherido al REIBP deberá tributar un impuesto adicional que se calcula aplicando la alícuota que el donatario determinó bajo el REIBP sobre el valor de los bienes transferidos a la fecha de la donación, debiéndose multiplicar por el número de períodos fiscales que resten para completar el período alcanzado por el REIBP, incluyendo el período fiscal en que se perfeccione la donación.

- Los créditos fiscales, anticipos, pagos a cuenta -incluyendo retenciones y percepciones sufridas- y saldos a favor de libre disponibilidad del impuesto sobre los bienes personales computables en el período fiscal 2023, podrán descontarse a los fines de la determinación del pago inicial o pago final del impuesto.

- El BENEFICIO CONTRIBUYENTE CUMPLIDOR no impide el ejercicio de la opción de adhesión al REIBP, sin perjuicio de que no resultará aplicable, el beneficio de reducción de alícuota que tiene previsto. Asimismo, al adherir al REIBP quedará sin vigencia la declaración jurada del impuesto sobre los bienes personales presentada usufructuando dicho beneficio.

La vigencia de la norma es a partir del 9 de agosto de 2024.

8/8/2024

El 9 de agosto vence el plazo para realizar la recategorización semestral del Régimen Simplificado. Por otra parte, AFIP habilitó la opción para solicitar el reingreso al Monotributo de los excluidos / renunciados durante el período 1 de enero al 31 de julio de 2024.

Recategorización

A través de la RG-5534, publicada el 29 de julio, se

extendió el plazo para realizar la recategorización del

régimen simplificado hasta el próximo 9 de agosto

(es decir, hasta mañana viernes). Además, el

organismo estatal prorrogó hasta el 28 de agosto la

fecha de vencimiento para realizar el ingreso de la

cuota del mes.

Recordamos que la recategorización es un

procedimiento obligatorio que deben realizar los

monotributistas cada seis meses para determinar si

de acuerdo a los ingresos de los últimos 12 meses

les corresponde cambiar de categoría y, en caso de

mantener la misma categoría no es necesario realizar

ningún trámite.

Las obligaciones de pago

resultantes de la recategorización tienen efecto para

el período comprendido entre el 1° de agosto de

2024 y el día 31 de enero de 2025.

Reingreso

AFIP habilitó la opción para solicitar el reingreso

al Monotributo de los excluidos / renunciados

durante el período 1 de enero al 31 de julio de

2024.

¿Quiénes podrán reingresar o mantenerse en el

monotributo ?

Aquellos contribuyentes que:

- Se autoexcluyeron o, los excluyó la AFIP

desde el 1/1/2024

- Renunciaron a partir del 1/1/2024

- Renunciaron, se excluyeron o, los excluyó la

AFIP hasta el 31/12/2020

- Se mantuvieron en el régimen y la causal de

exclusión ocurrió desde el 1/1/2024.

Reingreso

Aclaración Importante:

En el día de la fecha el sistema habilitado por

AFIP, no está permitiendo el reingreso de

aquellos contribuyentes que solicitaron el

beneficio del art. 12 de la ley 27.618.

Recordemos que este beneficio recién lo

podrán utilizar en 2025, porque son hechos

que se generan a partir del primer periodo

del año siguiente al que tenga efectos la

exclusión o renuncia.

Esperamos que el Fisco aclare esta situación

porque, se entiende que por los artículos 19

y 21 de la Ley 24.977 no corresponde el

rechazo.

7/8/2024

Por medio de la Resolución 2040/2024 la Administración Gubernamental de Ingresos Públicos (AGIP) estableció las fechas de vencimiento para presentar la Declaración Jurada Anual del Impuesto sobre Ingresos Brutos del año 2023.

Recordamos que dichas fechas, solo impactan para quienes tributen bajo la categoría Locales, en la Ciudad Autónoma de Buenos Aires.

A través de la Resolución 2040/2024 la AGIP

estableció las fechas de vencimiento para la

presentación de la declaración jurada anual del

Impuesto sobre los Ingresos Brutos

correspondiente al Ejercicio Fiscal 2023,

respecto de aquellos contribuyentes que tributan

bajo la Categoría Locales.

6/8/2024

La Federación Argentina de Consejos Profesionales de Ciencias Económicas y la Confederación Argentina de la Mediana Empresa, remarcaron la necesidad de que las Provincias, la Ciudad de Buenos Aires y los Municipios se adhieran al Régimen de Regularización de Activos, dispuesto por la ley 27.743, para garantizar la efectividad del Blanqueo.

Las Entidades remarcaron que es crucial que los

Fiscos locales adhieran al blanqueo para

garantizar la efectividad de la medida.

Consideran un punto clave la adhesión, con el

objeto de estimular a los contribuyentes a

normalizar sus tenencias y bienes y que estos no

se vean luego afectados teniendo que afrontar

costos provinciales.

Por otra parte, señalaron que sin el

acompañamiento de los Fiscos locales los

contribuyentes que ingresen al Régimen podrían

quedar expuestos a determinaciones de oficio

por el Impuesto sobre los Ingresos Brutos, como

también de los municipios con las tasas de

seguridad e higiene.

Además, remarcaron que la sanción de esta

norma a nivel nacional requiere el

acompañamiento de la legislación local para

complementar la decisión del contribuyente de

ingresar al régimen.

El acompañamiento legislativo local fortalecerá

la decisión de los contribuyentes de normalizar

sus tenencias y bienes, y permitirá un alivio fiscal

integral que abarque tanto los tributos

nacionales como los subnacionales.

Las entidades consideraron que sólo a partir de

esta adhesión se cumplirán de manera exitosa

los objetivos perseguidos por el Ejecutivo y

avalados por el Congreso, en relación a ampliar

la base tributaria sobre la que se aplicarán los

impuestos.

2/8/2024

A través de la RG-5539/2024 AFIP prorrogó la presentación de la declaración jurada del Impuesto sobre los Bienes Personales sobre las acciones y/o participaciones societarias y el ingreso del saldo resultante, correspondiente al período fiscal 2023, para los responsables que encuadren en la categoría Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2-.

Las nuevas fechas, según la terminación de la CUIT:

- 0, 1, 2 y 3: 26/08/2024

- 4, 5 y 6: 27/08/2024

- 7, 8 y 9: 28/08/2024

En las fechas citadas, estarán venciendo tanto la presentación como el pago de la obligación.

Recordemos que se considera contribuyente cumplidor a aquellas MIPyMES (cuyo certificado estaba vigente al 31/12) que han cumplido al 31/12/2023 con las presentaciones y pagos de los periodos 2020,2021 y 2022 y que han solicitado este beneficio en la página de AFIP y el mismo ha sido aprobado por el fisco. Dicho beneficio en este caso consiste en la reducción de la alícuota general del impuesto, pasando para este tipo de contribuyentes de 0,5% a 0,375% por los periodos 2023, 2024 y 2025.

1/8/2024

AFIP difundió las nuevas tasas interés resarcitorio y punitorio, que se aplicarán a partir del 1° agosto.

Estas tasas se mantienen igual con respecto a las del bimestre anterior.

Recordamos que el Ministerio de Economía estableció, por medio de la resolución 3/2024, la forma en que se calcularán estas tasas.

¿Cómo se calculan las tasas de interés resarcitorio y punitorio?

Las tasas de interés resarcitorio y punitorio por

deudas en pesos será la efectiva mensual

equivalente a 1,3 veces y 1,5 veces,

respectivamente, a la Tasa Activa Efectiva

Mensual de descubiertos en cuenta corriente no

solicitado previamente del Banco de la Nación

Argentina, vigente el día 20 del mes inmediato

anterior al inicio del referido bimestre.

Cuando las obligaciones de que se trate se

encuentren expresadas en dólares

estadounidenses o deban abonarse de acuerdo

con el monto de categorías u otros conceptos

similares, las tasas aplicables serán de 0.83%

mensual cuando se trate de intereses resarcitorio

y de 1% mensual cuando sea interés punitorio.